Что такое осаго простыми словами

Что такое КАСКО и ОСАГО, простым языком

КАСКО

Что такое КАСКО?

Вы страхуете свой автомобиль от любых неприятностей, которые могут возникнуть на дороге и во время стоянки.

Простым языком страховка КАСКО это:

- У Вас угнали автомобиль, страховая компания выплатит Вам стоимость автомобиля.

- Вы попали в аварию, страховая компания отремонтирует Вам повреждённый автомобиль.

- Вы не справились с управлением и съехали в канаву, страховая компания отремонтирует Ваш автомобиль.

- На Ваш автомобиль упал лёд с крыши, страховая компания отремонтирует.

- На стоянке у Вас украли зеркало или поцарапали машину, страховая компания отремонтирует Ваш автомобиль.

- Камень на дороге разбил Вам стекло или треснула фара, страховая компания отремонтирует Ваш автомобиль.

- И т.д.

Преимущества КАСКО

- Вы заплатили один раз страховой компании, и целый год она платит за Вас.

- В случае аварии на дороге, НЕ ВАЖНО, виноваты Вы или нет.

- Купив страховку КАСКО, Вы получаете ощущение защищённости и спокойствия.

Недостатки КАСКО

- Очень дорогая стоимость страховки для наиболее популярных автомобилей.

- Страховые компании не хотят страховать «старые» (более 3-х лет) автомобили.

- Необходимо фиксировать каждый страховой случай в полиции или ГИБДД, получать подтверждающие справки.

- Страховые компании нередко затягивают выплаты в случае угона и долго согласовывают с ремонтной организацией стоимость ремонта.

КАСКО покупают те, кто не хочет иметь никаких проблем. КАСКО — это ремонт страховой компанией Вашего автомобиля в любом случае (даже если Вы — виновник аварии, или сами повредили Вашу машину без ДТП). КАСКО — это компенсация стоимости автомобиля в случае его угона или полного уничтожения.

Что такое франшиза по КАСКО?

Франшиза по страховке КАСКО это некая величина нанесённого Вам ущерба, которую не платит страховая компания по каждому страховому случаю.

Например: При заключении договора КАСКО, Вы оговорили франшизу 10000 рублей.

Соответственно если Вы попали в ДТП и стоимость ремонта 53000 рублей, то 43000 рублей за Вас заплатит страховая компания, а 10000 платите Вы.

Что дает Вам франшиза по КАСКО?

Франшиза по КАСКО делает сам договор КАСКО более дешёвым, чем больше размер франшизы, тем меньше стоимость договора КАСКО.

Сколько стоит КАСКО?

КАСКО — это дорогое «удовольствие». Стоимость КАСКО определяется каждой страховой компанией самостоятельно. Страховые компании независимо ни от чего устанавливают каждая свою тарифную сетку. Также страховая компания вправе отказать Вам в заключении договора, если Вами не выполнены какие-то обязательные требования — например, на автомобиле установлено недостаточно охранного оборудования или у Вас старый автомобиль. Страховая компания также в договоре определяет способ компенсации — перечисление в Ваш адрес наличных денег или же постановка Вашего автомобиля на ремонт на СТО.

Что делать, если Ваша страховая компания — развалилась?

Этот момент нужно продумывать заранее, так как РСА не несет ответственности по КАСКО. Необходимо покупать КАСКО в надежной, проверенной и хорошо себя зарекомендовавшей страховой компании. То есть ориентироваться не только на стоимость страховки.

Если же все-таки это произошло и страховая компания развалилась, то вопрос теоретически можно решить только через судебные органы. На практике, к сожалению, эти случаи — редки.

ОСАГО

ОСАГО — Обязательное Страхование Автогражданской Ответственности, объектом страхования которого являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории РФ.

Простым языком полис ОСАГО это:

Покупая полис ОСАГО Вы страхуете себя от следующей ситуации: Вы по неосторожности попали в ДТП, Вас признали виновным, Вы разбили дорогую машину, в этом случае по полису ОСАГО страховая компания заплатит деньги пострадавшему за Вас. А Вы ничего платить не будете.

Страховым случаем признается причинение в результате дорожно-транспортного происшествия в период действия договора обязательного страхования владельцем транспортного средства вреда жизни, здоровью или имуществу потерпевшего, которое влечет за собой обязанность страховщика произвести страховую выплату. Сложно? Очень! Каждый из нас задает себе вопрос — «Почему не объяснить все человеческим языком? Почему законотворцы, как врачи, которые пишут «нижняя конечность» вместо — простого и всем понятного «нога», пичкают нас массой ненужных и непонятных терминов? Да потому что, за витиеватыми и запутанными предложениями скрывается масса «подводных камней», о которых, как и врачи, они не торопятся информировать нас с Вами.

Большинство современных людей, в том числе и, как это не парадоксально, автомобилистов, не имеют представления о таких уже сегодня будничных понятиях, как страховка в целом и ОСАГО и КАСКО в частности. Именно поэтому было принято решение о написании данной статьи. Начнем по порядку.

Что такое ОСАГО?

ОСАГО — это действительно Обязательное Страхование Автогражданской Ответственности. Вот это не завуалированная формулировка. В эти четыре слова вложен смысл всего понятия в целом. То есть — покупая страховку ОСАГО, Вы защищаете себя от больших проблем в случае, если в произошедшем с Вами ДТП виноваты именно Вы. В данном случае за нанесенный Вами ущерб, вместо Вас расплатится страховая компания, у которой Вы купили полис. В случае прямо противоположной ситуации, если разбили Вашу машину, Вам оплатит ремонт страховая компания того человека, кто въехал в Вас.

Сколько стоит ОСАГО?

Забегая вперед скажем сразу, что стоимость ОСАГО везде одинакова! Не важно в какой страховой компании Вы будете страховаться — в «крутой» или «за углом» (к сожалению, такие компании еще имеют место в нашем городе). Поскольку автострахование ОСАГО воплощено в жизнь в соответствии с законодательством РФ, то и тарифы также разработаны Правительством нашей страны. К слову хочу добавить, что аналогичная практика существует во всех цивилизованных странах мира, а не является «кознями» только нашего государства. Возвращаясь к тарифу, хочу пояснить, что цена страховки ОСАГО складывается из нескольких показателей:

- Тип транспортного средства — грузовое или легковое, физическое или юридическое лицо является собственником и т. д.

- Территориальная привязка. В каждом регионе страны существует свой тариф, также установленным законом об ОСАГО.

- Опыт страхователя (то есть Ваш опыт). Опыт складывается из возраста и количества лет, которых Вы управляете машиной.

А также ряд других показателей. Учитывается насколько мощная у Вас машина, на какой срок Вы страхуете свою ответственность, а ещё были ли у Вас до этого аварии и кто был виновником. Справедливости ради, надо добавить, что в случае, если Вы за прошедший год никого не разбили, то есть, как говорят страховщики, Ваша езда была безаварийной — Вы ежегодно получаете 5% скидку. Правда, если Вы купите новую машину, страховщик (даже тот же самый) не вспомнит про Вашу «безупречную» репутацию и все начнется заново. Но, никто не говорил, что закон об ОСАГО — безупречен.

Как производится выплата по ОСАГО, если Вы виноваты в аварии?

В случае, если Вы являетесь виновником аварии, расчёт производится следующим образом — потерпевший в аварии обращается в страховую компанию и она вместо Вас оплачивает ему ремонт автомобиля, предварительно оценив сумму ущерба. Вы свой автомобиль ремонтируете за свой счёт.

Как производится выплата, если Вы не виноваты в аварии?

В случае, если Вы не являетесь виновником аварии, расчёт производится следующим образом — Вы обращаетесь в страховую компанию и она, оценив сумму ущерба, производит Вам выплату.

При этом существует две оговорки:

- Сумма ущерба будет рассчитываться с учетом износа Вашего автомобиля, то есть чем старше автомобиль, тем больше износ. Износ рассчитывается в процентном соотношении по стандартной формуле, учитывающей возраст и пробег автомобиля.

- По закону, максимальная выплата по ОСАГО составляет сумму в размере: 400 000 рублей. То есть, если стоимость восстановления Вашего автомобиля составляет сумму более 400 000 руб., то разницу между фактической стоимостью и 400 000 руб., Вы вправе взыскивать с виновника в аварии через суд.

Что такое «прямое урегулирование» по ОСАГО?

Прямое урегулирование убытков это ситуация, в которой пострадавшему в ДТП необходимо обращаться за выплатой в свою страховую компанию.

Необходимые условия для прямого урегулирования убытков:

- В аварии участвует два транспортных средства.

- В аварии нет пострадавших (нет ущерба здоровью).

- У обоих участников ДТП есть действующие полисы ОСАГО.

В остальных случаях пострадавшему в ДТП необходимо обращаться в страховую компанию виновника.

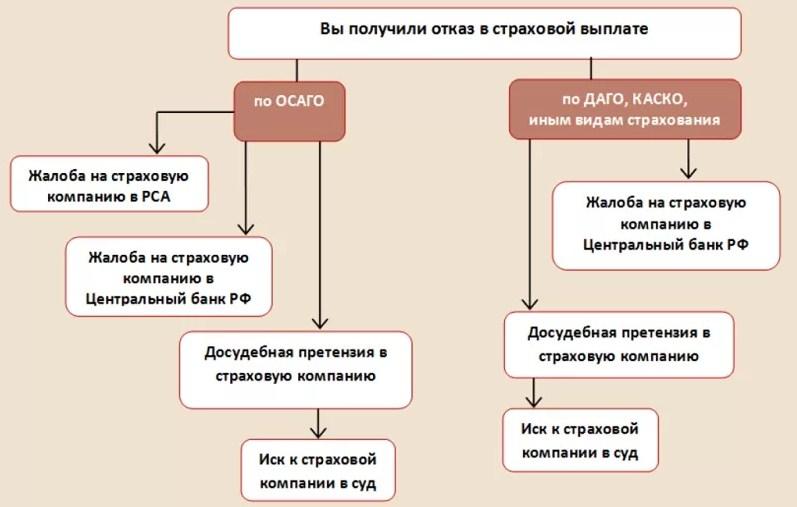

Что делать, если страховая компания — развалилась?

В случае, если страховая компания виновника аварии находится в стадии банкротства, или у неё отозвана лицензия, или же она уже вообще прекратила свое существование, Вы вправе обратиться: либо в РСА (Российский Союз Автостраховщиков), который отвечает по обязательствам страховых компаний, не имеющих возможность осуществлять выплаты по ОСАГО. Либо в судебные органы с иском о возмещении ущерба против виновника аварии.

Что было бы, если никто не придумал ОСАГО?

Если бы никто не придумал ОСАГО, то о решении вопросов цивилизованными методами не могло бы быть и речи. В настоящий момент решение всех конфликтных вопросов регламентируется законодательством РФ.

Источник: www.osa-spb.ru

Что такое КАСКО и ОСАГО, простыми словами, чем одно отличается от другого?

Добрый день. В сегодняшней статье я, простыми словами расскажу, что такое КАСКО и ОСАГО. Традиционно для нашего сайта статьяполностью раскрывает тему и содержит видео и фото материалы.

Все автовладельцы знают, что ежегодно надо покупать страховой полис, но многие задаются вопросом: «Какому отдать предпочтение?» ОСАГО и КАСКО – это страховые продукты, относящиеся к автотранспорту. К приобретению того или иного страхового полиса нужно подходить сознательно, поэтому следует ознакомиться с обоими вариантами и определить преимущества и недостатки. Начнём с ОСАГО.

Что такое ОСАГО?

ОСАГО – это Обязательное Страхование Автогражданской Ответственности. Именно ОБЯЗАТЕЛЬНОЕ. Закон обязует приобретение автомобилистом полиса ОСАГО. Если при проверке документов выяснится, что у Вас отсутствует страховой полис, придётся заплатить штраф в размере 800 рублей, также Вам откажут в постановке транспортного средства на учёт. Ну а если произошло так, что на момент ДТП (по Вашей вине) Вы не владеете полисом ОСАГО, то оплата ущерба пострадавшему будет производится из Вашего кармана.

ОСАГО (в отличие от КАСКО) страхует не транспортное средство, а страховщика, то есть Ваши деньги. Всё очень просто: въехали в Вас — Вы получите деньги, въехали в кого-то Вы — Вы ничего не получите, но и сами платить не будете.

На примере это выглядит так: по Вашей вине случилось ДТП, и Вы разбили дорогую машину. В этом случае пострадавший обращается в страховую компанию, и она вместо Вас оплатит ему ремонт. Если же был повреждён ещё и собственный автомобиль, его ремонт Вы будете вынуждены оплачивать самостоятельно.

Существует ещё одна ситуация, когда виноваты оба. Тогда и компенсацию по страховому полису получают оба участника ДТП, но размер выплаты определяется соотношением степени виновности и реальной суммой ущерба. Как правило, компенсация покрывает 50% ущерба, но в некоторых случаях размер выплаты устанавливается судом. Если же:

- В аварии участвует два транспортных средства;

- В аварии нет пострадавших (нет ущерба здоровью)

- И у обоих участников ДТП есть действующие полисы ОСАГО,

то это ситуация, которая называется прямым урегулированием убытков по ОСАГО. Тогда пострадавшему необходимо обращаться за выплатой в СВОЮ страховую компанию.

Таким образом, во всех случаях, кроме прямого урегулирования, страховая компания виновника аварии оплачивает ремонт пострадавшему. Это причина, по которой приобретение полиса ОСАГО является обязательным.

Сколько стоит?

Тарифы для расчета цены полиса устанавливаются Центробанком РФ. При расчёте учитывается:

- регион;

- мощность;

- тип транспортного средства (грузовое или легковое, физическое или юридическое лицо и т. д.);

- водительский стаж;

- наличие аварийных случаев.

Возраст автомобиля практически не влияет на цену, и ограничений по этому критерию для заключения договора нет. Цена обычно варьируется от 3 до 19 тысяч рублей. Это сравнительно небольшая цена. Но, к сожалению, ОСАГО не компенсирует ущерб полностью: максимальный размер выплаты при повреждении имущества составляет 400 000, а при причинении вреда здоровью – 500 000 рублей.

Договор заключается на год. Страховая компания даёт возможность заключить договор на срок от 3 до 9 месяцев; при этом страховой взнос за год не изменится, но так Вы сможете отдавать сумму частями (первые 3 месяца – 50% годового, следующий договор на 9 месяцев – 50% годового). Также, если за прошедший год Ваша езда была безаварийной — Вы ежегодно получаете 5% скидку.

В случае ликвидации страховой компании Вам будет достаточно обращения в Российский союз автостраховщиков (РСА).

Случаи отказа в выплате.

- Виновник скрылся с места происшествия;

- У виновника отсутствует полис ОСАГО;

- Виновник находился в состоянии опьянения;

- Страховую неправильно уведомили при оформлении по Европротоколу;

- Не была предоставлена машина в срок для экспертизы.

В этих случаях пострадавшего может выручить наличие дополнительного страхового полиса – КАСКО.

Что такое КАСКО?

КАСКО — это добровольное страхование автотранспорта. Если Ваш автомобиль получил механические повреждения или попал в аварию – страховая компания отремонтирует его, если же произошёл угон транспортного средства – КАСКО выплатит полную стоимость автомобиля.

Зачем нужна франшиза от КАСКО?

Полис КАСКО покупает тот, кто не хочет иметь никаких проблем и получать компенсацию в любых ситуациях (угон, уничтожение, авария по собственной вине). Таким гарантиям соответствует высокая цена. Но КАСКО даёт возможность сэкономить. Слышали слово «франшиза»? Франшиза по КАСКО – это сумма, которую выплачивает страховщик самостоятельно. Например, если Вы установили франшизу в размере 20 000 рублей, то при ущербе в 100 000 страховая компания выплатит 80 000 рублей, а Вам придётся доплатить самостоятельно. Именно наличие франшизы в договоре делает его дешевле.

Ну и, конечно же, главный вопрос: «Сколько стоит это удовольствие?»

Цена страхового полиса КАСКО зависит от цены автомобиля (5 – 11% от цены страхуемого авто за вычетом амортизации). Например, при стоимости авто 500 000 рублей цена КАСКО составит от 25 000 до 55 000 рублей. Также на цену может влиять возраст автомобиля (чем старше, тем выше стоимость).

Преимущества и недостатки КАСКО.

Преимущества КАСКО:

- Заплатили один раз – получайте оплату по страховке целый год;

- При аварии на дороге Ваша виновность не имеет значения;

- Выплаты производятся только владельцу КАСКО (то есть Вам).

Недостатки КАСКО:

- Высокая стоимость для популярных автомобилей (от 30 000 до 200 000 р.);

- «Возрастные рамки» автомобиля (не старше 7-10 лет);

- Необходимость фиксации каждого страхового случая в полиции или ГИБДД, получения подтверждающей справки;

- Возможность задержки выплаты в страховой компании;

- В случае ликвидации страховой компании – возмещение только через суд.

Случаи, при которых КАСКО откажет в выплате компенсации:

- злостное нарушение ПДД;

- алкогольное или наркотическое опьянение страхователя при аварии;

- отсутствие у водителя права на управление данным автомобилем;

- изъятие транспортного средства по решению суда.

Заключение.

В начале статьи мы задались вопросом: «Какому страховому полису отдать предпочтение?» Определённо, полис ОСАГО должен быть обязательно у каждого автовладельца, если Вам не нужны проблемы со штрафами и выплатой компенсации пострадавшему из своего кармана. Тем более, что цена ОСАГО не так уж велика (3 000 – 19 000 рублей), по сравнению с полисом КАСКО (30 000 – 200 000 рублей). Не многие готовы раскошелиться на дополнительный страховой полис, но за высокую стоимость у КАСКО есть свои преимущества: компенсация ущерба при угоне, уничтожении автотранспортного средства, аварии непосредственно владельцу КАСКО; компенсация в полном размере (по полису ОСАГО – 400 000 – 500 000 рублей); возможность снизить стоимость полиса с помощью франшизы. Но приобретение полиса КАСКО доступно лишь для автомобилей не старше 10 лет.

Таким образом, автовладелец сам для себя решает, есть ли необходимость в покупке полиса КАСКО, как дополнение к ОСАГО, учитывая свой доход и уверенность на дороге.

Вот небольшое видео по теме статьи:

На этом у меня сегодня все. Я надеюсь, что после прочтения статьи у вас не осталось вопросов о том, что такое КАСКО и ОСАГО и чем они отличаются друг от друга. Если у вас остались вопросы или если вы хотите дополнить статью – пишите комментарии.

Источник: life-with-cars.ru

Что такое ОСАГО и КАСКО простым языком

Одна из наиболее часто встречающихся ошибок среди автолюбителей – непонимание разницы между КАСКО и ОСАГО. Несмотря на то что оба эти вида страхования связаны с транспортными средствами, они обеспечивают совершенно разную защиту на случай дорожно-транспортных происшествий. В рамках данной статьи мы простым языком расскажем обо всех нюансах страхования ОСАГО и КАСКО.

Что такое ОСАГО?

Страхование ОСАГО довольно часто коротко называют «автогражданкой». Данная аббревиатура – редкий пример сленгового выражения, закреплённого на законодательном уровне: никакой «автогражданской ответственности» (АГО) в деловой литературе не встречалось. Тем не менее именно такая формулировка позволяет точнее понять суть данной страховки:

- ОС – обязательное страхование. Обязательность обеспечивается на законодательном уровне: запрещено управлять транспортными средствами без наличия действующего полиса ОСАГО.

- АГ – автогражданская. Говоря простым языком, этот вид страхования относится к тем гражданам, которые управляют авто (имеется в виду транспортное средство любой категории).

- О – ответственность. Одна из самых важных компонент аббревиатуры: страхуется не автомобиль и не здоровье водителя, а его ответственность перед третьими лицами. Именно этим и отличается ОСАГО от любых других видов страхования.

Страховое покрытие ОСАГО

Страховое покрытие по ОСАГО одинаково для всех участников дорожно-транспортного движения. Максимальный размер выплаты (иначе это называют лимит выплат) составит 400 тыс. руб., если причинён ущерб чужому имуществу, или 500 тыс. руб., если нанесён вред здоровью третьего лица.

Обратите внимание, что лимит выплат устанавливается отдельно для каждого страхового случая, то есть страховая сумма не уменьшается после очередной выплаты. За дополнительную плату можно увеличить лимиты, приобретя полис ДСАГО (ДС – добровольное страхование), так как покрытия в 400 тыс. руб. часто не хватает для полноценного ремонта иномарок с потерпевшей стороны.

Сколько стоит полис ОСАГО?

Как уже упоминалось ранее, ОСАГО – обязательный вид страхования, требования к которому прописаны на законодательном уровне. Это касается не только утверждения лимитов выплат по страховым случаям, но и тарифов. В своё время стоимость полиса ОСАГО была строго зафиксированной для страховых компаний, т.е. можно было обратиться к любому страховщику и приобрести полис за одну и ту же сумму. Сейчас у страховых компаний немного больше возможностей, так как базовый тариф они могут устанавливать на своё усмотрение в пределах определённых ценовых диапазонов (это ещё называют «тарифным коридором»).

В то же время, на цену страховки для отдельного автовладельца влияет огромное количество разнообразных факторов:

- Тип ТС. Например, для мотоциклов и грузовиков установлены свои тарифные коридоры.

- Территория страхования (говоря простым языком, это регион регистрации собственника ТС). В различных регионах России разный уровень аварийности, что связано как с количеством аварий, так и с количеством самих автомобилей на дорогах. Вот почему, например, в Москве один из самых высоких повышающих коэффициентов за территорию.

- Соотношение возраста и стажа страхователя, а также всех вписанных в полис водителей. Авторы этого поправочного коэффициента считают, что чем старше и чем опытнее водитель, тем меньше вероятность того, что он будет виновником ДТП. Значит, и платить за страховку такие водители должны меньше, чем начинающие автолюбители.

- Страховая история вождения (официально – система бонус-малус). По своей сути это наказание (малус) или поощрение (бонус) за то, как часто водитель обращался в страховые компании за выплатами по ОСАГО. Обратите внимание, что речь идёт об обращениях в страховую, а не об общем количестве ДТП: нередко водители экономят на стоимости будущих полисов ОСАГО, если размер ущерба довольно мал. Для этого они не заявляют о ДТП в страховую компанию, а просто оплачивают ремонт потерпевшему из своего кармана.

Выплаты по ОСАГО

Выплаты по полису ОСАГО (если виновником является другой водитель) могут осуществляться несколькими путями:

- Обращение в страховую компанию виновника ДТП. Это стандартный случай, когда страховая компания возмещает все расходы потерпевшим в дорожно-транспортном происшествии.

- Обращение в свою страховую компанию. В этом случае компания возместит клиенту ущерб, а затем будет требовать с виновника компенсацию.

- Оформление европротокола. Это особый документ, который оформляется при незначительных повреждениях автомобилей и отсутствии разногласий между участниками аварии. Направляется каждым участником ДТП в свою страховую компанию.

Что делать, если обанкротилась страховая компания по ОСАГО?

Все страховщики, которые имеют право продавать полисы ОСАГО, имеют определённые требования со стороны РСА. В связи с этим, если страховщик неожиданно обанкротится, клиенту необходимо будет обратиться в Союз автостраховщиков для возврата денежных средств.

Что такое КАСКО?

В отличие от ОСАГО, слово «КАСКО» не является аббревиатурой, т.к. в английском есть аналогичное слово casco. Однако нередко можно встретить такой вариант, что КАСКО – это:

- К – комплексное. Это означает, что по полису КАСКО можно страховать не только сам автомобиль, но и, например, здоровье водителя.

- АС – автомобильное страхование. К автомобильному страхованию также относятся ОСАГО, ДСАГО и Зелёная карта (проще говоря, аналог ОСАГО для поездок на авто за границу).

- КО – кроме ответственности. Страхование ответственности осуществляется в рамках всех остальных видов автострахования, причём по ним страхуется только ответственность.

Страховое покрытие КАСКО

Что такое страховая сумма по КАСКО? По факту это рыночная стоимость автомобиля на дату заключения договора, из которой вычтен амортизационный износ на дату страхового случая. Говоря простым языком, страховой лимит максимально приближен к рыночной стоимости автомобиля на дату страхового случая. Обратите также внимание, что лимит уменьшается после каждой выплаты, в отличие от ОСАГО.

Традиционно по КАСКО страхуются 2 типа рисков: на случай ущерба авто и на случай его угона; часто компаниями предлагается вариант только с ущербом. При ущербе автомобилю неважно, является ли страхователь виновником по ОСАГО или нет. Также выплаты можно получить, если на автомобиль случайно упадёт дерево и т.п. Урегулирование случаев по угону занимает обычно гораздо больше времени, так как страховые компании стараются дать максимально возможное время правоохранительным органам для поиска угнанного автомобиля.

Сколько стоит полис КАСКО?

Полис КАСКО – удовольствие не из дешёвых. Нередко цена страховки доходит до 100 тыс. руб., однако нужно понимать, какие именно факторы влияют на итоговую стоимость:

- Тип ТС. Здесь работает та же логика, что и с ОСАГО.

- Марка/модель. В зависимости от марки и модели могут разные стоимости ремонтных работ, разная аварийность и т.п. При этом страховщики обычно придерживаются следующей логики: если ТС похожи друг на друга с точки зрения комплектующих, то и тарифы по ним будут примерно одинаковыми.

- Возраст ТС. Чем старше авто, тем больше вероятность его поломки. В связи с этим возрастные автомобили дороже страховать по КАСКО.

- Возраст и стаж водителя. Здесь работа логика, аналогичная ОСАГО.

- История вождения. В отличие от ОСАГО, где вся история страховых случаев хранится централизованно в базе РСА, страховщики редко делятся друг с другом данными по клиентам КАСКО. Тем не менее при длительном страховании в одной компании клиенту могут быть предложены скидки (бонус) или введены штрафы (малус) в зависимости от истории страхования.

- Регион покупки полиса. Страховщики копят статистику по каждому региону, поэтому вводят разные тарифы в разных частях России. Помимо этого, не в каждом регионе есть официальные представители конкретных марок, что может повысить стоимость будущего ремонта.

- Наличие дополнительных опций. Например, можно застраховать gap – вычитаемый амортизационный износ, речь о котором шла ранее. Таким образом, при страховой выплате расчёт будет идти по полной рыночной стоимости. Впрочем, любая дополнительная опция увеличит страховой тариф.

- Наличие франшизы (простым языком: суммы, которую страхователь будет оплачивать самостоятельно при наступлении стразового случая). На этом пункте остановимся более подробно.

В отличие от ОСАГО, где франшиза не предусмотрена в принципе, полисы КАСКО очень часто продаются с франшизой. Это позволяет заметно снизить стоимость страховки, однако при наступлении страхового случая автовладелец будет вынужден понести расходы в пределах суммы франшизы.

Выплаты по КАСКО

Иногда страховые компании осуществляют выплаты в денежной форме, однако в подавляющем большинстве случаев – в натуральной форме, то есть направляя автомобиль на ремонт на станции техобслуживания.

Что делать, если обанкротилась страховая компания по КАСКО?

Как бы это ни звучало грустно, практически ничего. Дело в том, что в последнее время Центробанк всё чаще отзывает лицензии у мелких страховых компаний, а они нередко не могут вернуть всем клиентам страховые вносы в полном объёме. Соответственно, нужно заблаговременно обращаться в проверенную компанию (почитать о состоянии страховщика можно, например, на сайте «РаЭксперт»), а если банкротство всё-таки произошло, обращаться в суд для возврата средств.

Источник: kasko-online-kalkulyator.ru

Особенности и описание Е-ОСАГО

Если говорить простым языком, что такое Е-ОСАГО, то нужно отметить, что это электронная версия традиционной автостраховки, которая оформляется в офисе страховщика. Российские автолюбители в Москве и других регионах страны имеют возможность получить полис автострахования онлайн – оформление и оплата осуществляются на сайте автостраховщика.

Важно! Законодательно закреплена обязанность российских автостраховщиков предлагать на своих официальных сайтах функцию онлайн-оформления Е-ОСАГО. На каждом ресурсе страховых компаний, предлагающих автогражданку, есть возможность ее получения через интернет.

Что такое Е-ОСАГО

Официальная расшифровка следующая: Е-ОСАГО – электронный полис обязательного страхования автогражданской ответственности. Ежегодно продается более 20-25 млн. полисов через интернет. Для приобретения автостраховки через интернет нужно загрузить тот же набор документов, который предоставляется страховым агентам в офисе.

Важно! ОСАГО, оформленное онлайн, начинает действовать не сразу. Обычно на этот процесс уходит двое-трое суток. Загруженные сведения и информация об оплате, новых реквизитах передается в базу данных РСА, где она проверяется. Поэтому после приобретения документа нужно подождать несколько дней.

Скидки на Е-ОСАГО за оформление в интернете у российских страховщиков не предусмотрены. Расценки на автогражданку устанавливаются в зависимости от возраста, водительского стажа, коэффициента безаварийности и других факторов. Стоимость обычного полиса и оформленного онлайн в одной и той же страховой компании одинакова.

Чем отличается от обычного ОСАГО

Разница между обычным полисом ОСАГО и оформленным в интернете заключается лишь в особенностях получения страховки:

- в первом случае необходимо собрать документацию и обратиться напрямую в офис автостраховщика, где бумаги проверят, посчитают стоимость и после оплаты страховой премии выдадут новый фирменный бланк на ближайший год;

- во втором случае приобрести автостраховку можно с помощью ПК или смартфона, загрузив сфотографированные или отсканированные версии документов, оплатив премию онлайн (картой или электронными деньгами).

При покупке Е-ОСАГО автостраховщик высылает клиенту электронную копию бланка на указанную электронную почту. Копию рекомендуется распечатать, чтобы по требованию предоставлять сотрудникам ГИБДД.

Важно! По запросу страхователя, автостраховщики по почте высылают заказным письмом оригинальный бланк полиса. Это отдельная услуга, предоставляется обычно бесплатно.

Как оно работает

Не существует отличий по функциональности и возможностям между обычным и электронным ОСАГО. При оформлении Е-ОСАГО предоставляются те же документы, выплачивается аналогичная страховая премия. Бумажная и электронная версии полисов официально уравнены в РФ, поэтому автовладельцы имеют право возить с собой ксерокопию полиса, а не оригинальный бланк со всеми защитами.

Е-ОСАГО работает так же, как и обычная автостраховка. Это значит, что в случае ДТП необходимо уведомить страховщика, вызвать полицию (или не вызывать, если предполагается заполнение европротокола). Автостраховщик при получении заявки на выплату по страховому случаю проверяет не бумажную версию автостраховки, а обращается к базе данных РСА.

Если страховка есть в БД и она действующая, то запускается стандартная процедура рассмотрения страхового случая, поднимается вопрос о размере полагающихся пострадавшей стороне выплат. Не имеет значения, какие виды автостраховок у пострадавших и виновников – обычные или электронные. Подробнее о том, как пользовать Е-ОСАГО, можно почитать здесь.

Как выглядит

Структура, формат, принципы заполнения, предоставляемые сведения в Е-ОСАГО и обычной бумажной версии документа полностью идентичны. На электронной копии также проставлена печать, указаны данные об автостраховщике, прописан номер и серия полиса. Подробнее о том, как выглядит электронный полис ОСАГО, можно почитать здесь.

Основными элементами автостраховки являются:

- шапка (наименование документа, серия, номер);

- срок и периоды автострахования;

- страхователь авто и собственник (два поля, если это разные лица);

- сведения о транспортном средстве, список допущенных водителей;

- размер страховой суммы, специальные отметки;

- даты, подпись, печать.

Важно! Автовладелец, который оформил Е-ОСАГО через интернет, имеет право распечатать полученную копию на цветном или черно-белом принтере. Также есть право вовсе не распечатывать документ, но на проверку наличия и действительности страховки в этой ситуации у инспекторов ДПС уйдет больше времени.

Видео: Нужно ли распечатывать Е-ОСАГО?

Как оформляется

Из сказанного выше понятно, что такое Е-ОСАГО, но не совсем ясно, как оформлять документ онлайн и проще ли это, чем поход в офис.

Поэтапно процесс выглядит следующим образом:

- Выбор подходящего страховщика (можно изучить предложения всех доступных страховых компаний).

- Переход на сайт выбранного страховщика (на главной странице обязательно будет ссылка или кнопка на функцию электронного оформления страховки).

- Выполнение расчета (необходимо заполнить предлагаемые поля: стаж, машина, мощность, год выпуска и т. д.).

- Отправка данных, ожидание их проверки по базе РСА (занимает несколько минут).

- Заполнение основных сведений (всех обязательных полей), отправка.

- Оплата (банковской картой или электронными платежными средствами).

- Получение электронной версии полиса на указанный e-mail.

Важно! Если автолюбитель оформлял ранее автостраховку онлайн, то это означает, что при повторной покупке полиса у того же страховщика нужно будет выполнить только новый расчет – снова указывать все сведения не потребуется (при условии использования той же машины). В личном кабинете пользователя будет ссылка – «Оформить повторно», «Продлить» или что-то аналогичное.

Сколько стоит Е-ОСАГО

Стоимость обычного полиса ОСАГО и Е-ОСАГО зависит от ряда факторов: водительского стажа, типа полиса (ограниченный и неограниченный), безаварийности водителя, типа автотранспортного средства. Каждый автостраховщик на своем сайте предлагает выполнить бесплатный расчет стоимости Е-ОСАГО.

Процесс занимает несколько минут – нужно точно и правдиво указать все сведения, чтобы получить примерную стоимость оформленного полиса (окончательная цена указывается после заполнения всех полей). В любой момент до оплаты страховой суммы автовладелец может отказаться от покупки Е-ОСАГО. Разницы в стоимости между обычным и электронным полисом не существует (при условии обращения к одному и тому же страховщику).

Вывод

Оформление Е-ОСАГО – удобно, быстро, доступно (при условии обращения к добросовестному страховщику). На весь процесс получения нового полиса уходит не более 20-30 минут даже у неопытных пользователей интернета. Основная проблема – нежелание автостраховщиков оформлять любой вид страховок ОСАГО – обычных и электронных.

Поэтому при онлайн-оформлении автовладельцы сталкиваются с различными проблемами: перегруженность сайтов, необходимость введения огромного количества сведений (зачастую ненужных), сложность ввода проверочного кода (капчи), отказ в оплате и т. д.

Видео по теме статьи

Источник: gidpostrahovke.ru

Что такое ОСАГО и для чего нужен полис

Каждый водитель, у которого уже есть машина, знает про обязательное страхование. Но есть и те, кто только собираются приобрести автомобиль. Именно для них мы разъясним, что такое ОСАГО простым языком, поскольку этот тип автострахования является обязательным для всех.

ОСАГО: что это такое

Это полис, который страхует водителя от серьезных денежных затрат в случаях, когда он по неосторожности попадает в ДТП по своей вине. Страховая компания оплатит ущерб пострадавшему за него.

Аббревиатура ОСАГО расшифровывается так – Обязательное Страхование Автогражданской Ответственности. Впервые возможность его введения рассматривали еще в начале второй половины 20 века, но только в 2002 году появился соответствующий закон №40-ФЗ «Об ОСАГО» . За относительно короткий период действия, он уже претерпел немало изменений.

ОСАГО обязателен в России. Его нужно оформить в течение 10 дней после приобретения авто или машину не поставят на учет в ГИБДД. Это нужно для того, чтобы пострадавший в ДТП мог быть уверен, что получит возмещение ущерба. Однако владелец авто должен помнить, что страховая компания имеет так называемый «лимит ответственности». То есть пострадавшему она сможет выплатить не более 400 тыс. рублей либо 500 тыс. рублей при нанесении вреда здоровью. Суммы свыше этого лимита обязан компенсировать сам автовладелец.

Особенности электронной страховки

Сейчас необязательно посещать офис страховой компании, стоять в очередях и так далее. Оформить страховку можно через интернет и получить его в онлайн. Он является аналогом бумажной версии и имеет ту же силу. Для его оформления используются аналогичные данные, как и для обычного:

- регион проживания;

- сведения об автомобиле;

- коэффициент бонус-малус;

- стаж, возраст водителя и другие.

Такая возможность обрадовала водителей 1 июля 2015 года, когда в законодательство внесли изменения, касающиеся обязательного оформления электронного полиса. Сначала услуга находилась в тестовом режиме, можно было только продлевать уже оформленные полисы, позже стало возможным получить электронный ОСАГО. Его присылают на e-mail в формате pdf. Документ следует распечатать и всегда держать в машине, чтобы предоставить сотрудникам ГИБДД для проверки.

Для чего нужен обязательный полис

Полис является обязательным. Он страхует исключительно ответственность и не касается имущества. То есть водитель страхует не машину или себя, а именно ответственность перед другим водителем. Если вы не знаете, для чего нужен полис, то его суть в том, что если автомобилист станет участником ДТП, страховка спасет его от значительных денежных трат.

Оплачивать ущерб пострадавшей стороне будет не водитель-виновник аварии, а страховая компания, с которой он заключил договор.

Благодаря ОСАГО решилась проблема с выплатой компенсаций вследствие ДТП. Сотрудники компании оценивают ущерб для каждого из участников аварии, учитывая вред, причиненный здоровью и автомобилю. Из суммы выплаты вычитается сумма износа деталей, если ТС уже попадало в аварии.

Автомобилист платит относительно небольшой страховой взнос. В случае возникновения аварии, страховое учреждение выплатит намного больше, так что это того стоит.

Кстати, стоит упомянуть, что полис распространяется не на все виды транспорта. ТС, скорость движения которых составляет до 20 км/час, военные авто, прицепы физических лиц страховать не обязательно.

Как формируется стоимость

На стоимость страхового полиса влияет ряд различных факторов:

- тип автомобиля: легковое авто, грузовик, скутер и так далее;

- сколько всего водителей, у которых есть разрешение на управление конкретным автомобилем (друзья, родственники);

- возраст водителя и стаж вождения;

- мощность мотора ТС – она выражается в виде числового коэффициента;

- срок, на протяжении которого будет действовать ОСАГО (чем он больше, тем дешевле обойдется страховка);

- КБМ;

- данные о более ранних страховках;

- регион, в котором используется автомобиль.

Все страховщики рассчитывают стоимость по одной и той же методике, установленной законодательством. Базовая ставка страхового тарифа устанавливается каждой компанией самостоятельно в пределах, установленных государством. Остальные коэффициенты зависят от типа машины, статуса ее владельца, цели использования ТС и иных коэффициентов.

ОСАГО – это обязательное для водителей страхование. Езда без него приводит к штрафам. Благодаря полису водители, которые попали в ДТП, сэкономят на выплатах, а потерпевшая сторона гарантировано получит денежную компенсацию от страховой компании.

Источник: strahovoy.online