Можно ли вернуть 13 процентов с автошколы

Как получить налоговый вычет за обучение

Для всех, кто оплачивал вуз, детский сад или автошколу

В этом году налоговая заплатит мне 33 тысячи рублей. Это мой налоговый вычет за обучение. Вот как я его получила.

Я поступила в институт в 2012 году на платное отделение. Параллельно устроилась на работу, чтобы самостоятельно платить за учебу. В начале 2017 года я решила получить налоговый вычет. Обычно заявление на налоговый вычет подают раз в год. Но я подала сразу за три года: 2014, 2015 и 2016.

Для этого мне понадобились документы из института, справка с работы, налоговая декларация и несколько заявлений. Большую часть процесса можно было пройти в своей же бухгалтерии, но, так как я уволилась, мне пришлось проходить все этапы самостоятельно.

Как получить налоговый вычет за обучение

- Оплатить обучение за себя или близких родственников.

- Для вычета на работе — привезти из налоговой уведомление о праве на вычет. Остальное бухгалтерия сделает сама.

- Если оформляете вычет самостоятельно, взять на работе справку 2-НДФЛ.

- Заполнить декларацию 3-НДФЛ.

- Подать в налоговую заявление о возврате НДФЛ.

- Ждать в течение трех месяцев. Если инспектор найдет ошибки, подать корректирующую декларацию.

Кто может получить налоговый вычет

Вычет получают граждане с налогооблагаемым доходом. Если вы работаете официально и получаете зарплату, то уплачиваете с нее налог на доходы — 13%.

Когда тратите деньги на полезные для государства дела, государство возвращает часть этого налога.

Неработающие пенсионеры и безработные студенты зарплаты не получают и подоходного налога не платят, поэтому вычет им не полагается (ст. 219 НК). Вычет не смогут получить индивидуальные предприниматели, выбравшие упрощенную систему налогообложения, единый налог на вмененный доход и патентную систему. Также вычет не предусматривается при оплате учебы за счет материнского капитала (подп. 2, п. 1, ст. 219 НК).

Вычет можно получить за себя или за близких родственников — детей, сестер и братьев в возрасте до 24 лет, — если вы оплачивали их обучение. Важно, чтобы они учились на дневном отделении, а не заочно. Если вы платите сами за себя, то форма обучения значения не имеет.

Вычет получают с расходов на обучение в вузе, детских садах, школах, автошколах или центрах по изучению иностранных языков. Главное, чтобы у учреждения была лицензия на осуществление образовательной деятельности. Неважно, государственная это организация или частная.

Сколько денег можно получить

Максимальная сумма расходов, за которую дадут социальный вычет, — 120 000 Р в год и 50 000 Р за оплату обучения детей. Государство вернет 13% от этой суммы : до 22 100 Р в год. Можно получить два вычета за год, если вы платили и за себя, и за своего ребенка. Если потратите на обучение больше, всё равно вернут только 22 100 Р . Поэтому дорогое обучение лучше оплачивать поэтапно, а не сразу за несколько лет.

Налоговый вычет можно получить за три прошедших года. В 2017 году можно получить вычет за 2016, 2015 и 2014 годы.

При получении вычета важна дата оплаты семестра, а не дата его начала. Например, вы оплатили семестр в декабре 2015 года, а начался он в январе 2016. Этот чек прикрепляют к заявлению за 2015 год, а не за 2016.

Как получить налоговый вычет

Легче всего подать документы на работе: вам нужно будет только привезти уведомление из налоговой о праве на вычет, остальное в бухгалтерии сделают за вас (п. 2 ст. 219 НК РФ). Но мне этот вариант не подошел, потому что я уже уволилась.

Если у вас есть личный кабинет на сайте налоговой службы — подавайте заявление там. Чтобы получить доступ к кабинету, придется обратиться в ближайшую налоговую. Также подойдут логин и пароль от сайта Госуслуг.

У меня не было доступа, и я отдавала документы лично.

Как собрать документы

Для налогового вычета нужна пачка документов:

- Документы из учебного заведения — подтвердить, что учебное заведение настоящее.

- Справка 2-НДФЛ — подтверждает, что вы получали зарплату и платили НДФЛ.

- Декларации 3-НДФЛ за каждый год учебы — подтверждают ваши притязания на вычет.

- Заявление о возврате части НДФЛ — документ, по которому налоговая будет платить.

- Копия паспорта — просто так, для порядка.

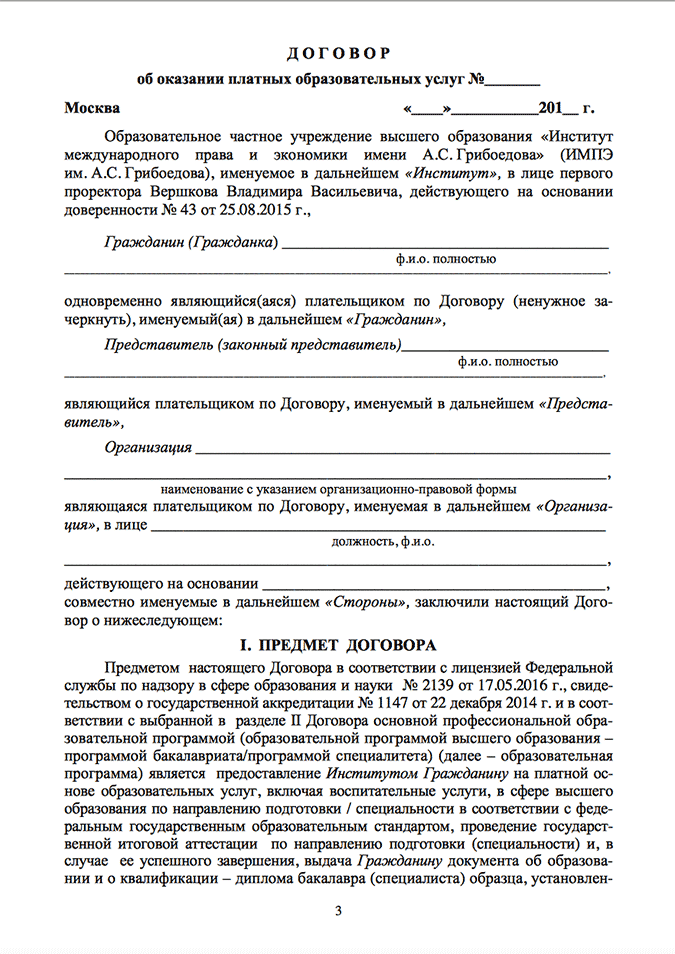

Документы из учебного заведения. Вам понадобится копия договора и заверенная копия лицензии вуза, а также платежные документы: чеки, квитанции, платежные поручения.

Первая страница договора об оказании образовательных услуг

Первая страница договора об оказании образовательных услуг

Договор с учебным заведением можно отдать в налоговую в оригинале. Для лицензии вуза потребуется заверенная копия. Заверить копию можно у нотариуса или в самом образовательном учреждении.

Лицензия учреждения на право предоставления образовательных услуг

Лицензия учреждения на право предоставления образовательных услуг

Еще вам потребуются оригиналы платежных чеков. Если вы потеряли чек, его можно восстановить в бухгалтерии института или в банке (если оплата проводилась безналично). Я потеряла один чек. Восстановление чека обошлось мне в 160 Р и два часа потерянного времени: пришлось ехать в институт и писать заявление на получение копии платежного документа.

Если плату за обучение повышали, то надо предоставить документы, подтверждающие повышение.

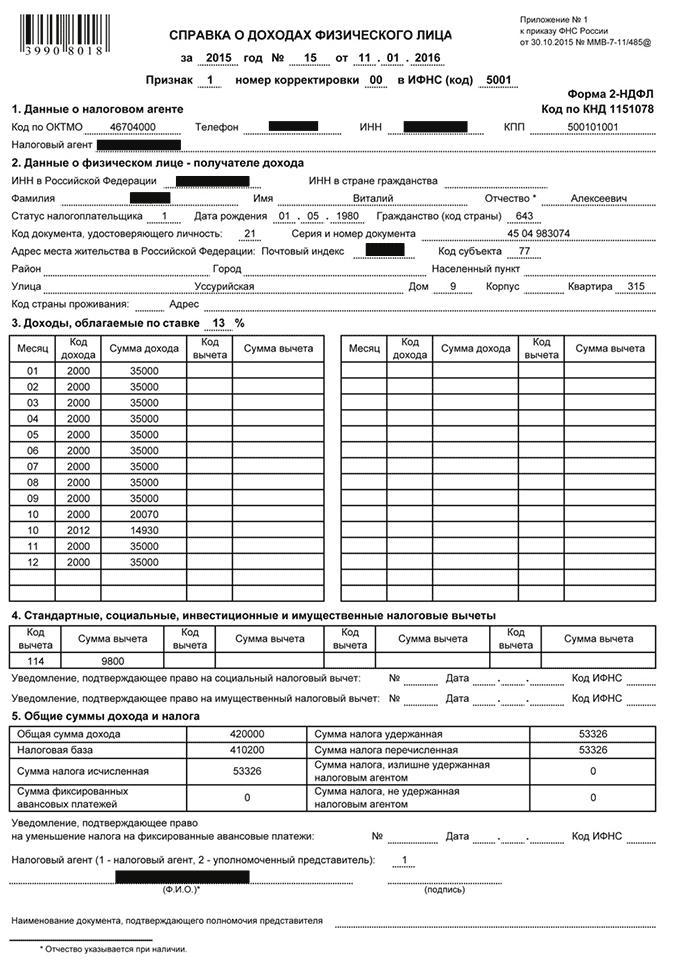

Справка 2-НДФЛ. Ее выдают в бухгалтерии компании, где вы работаете или работали . Если за три года вы поменяли несколько мест работы, придется покататься и собрать документы отовсюду. В справке должно быть указано, сколько вы получали и сколько за вас заплатили подоходного налога.

Справка 2-НДФЛ

Справка 2-НДФЛ

Перед тем как ехать в бухгалтерию за справкой, позвоните и спросите, готова ли она. Я пару раз приезжала к назначенному сроку, а потом ждала, потому что в бухгалтерии не успевали ее оформить.

Декларация 3-НДФЛ за каждый год. Декларацию оформляют от руки на бланке или на сайтах-помощниках. Я заполняла на сайте nalogia.ru.

Для заполнения декларации вам понадобятся паспортные данные, чеки из кассы учебного заведения для расчета суммы налогового вычета и сведения из справки 2-НДФЛ: данные о работодателе, коды и суммы доходов.

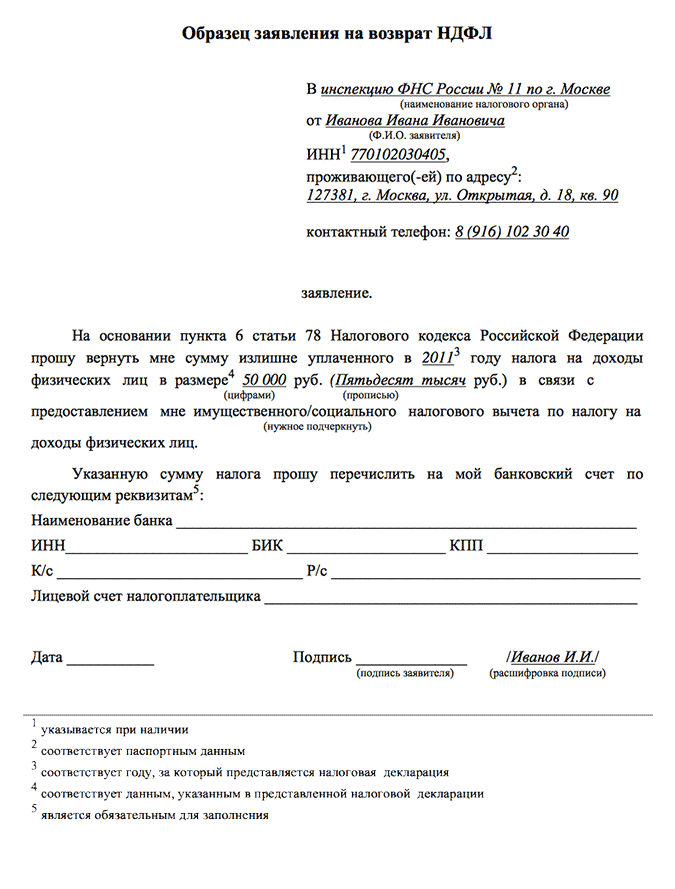

Заявление о возврате НДФЛ. Заполните его от руки или в электронном виде. В заявлении укажите реквизиты банка и номер вашего счета, на который государство перечислит вам деньги.

Образец заявления о возвратеRTF, 13 KБ

В заявлении можно указать сразу общую сумму вычета за несколько лет.

Заявление на возврат налогового вычета

Заявление на возврат налогового вычета

Документы, подтверждающие личность. Нужен паспорт и его копия. Если вы оплачивали обучение своих детей, брата или сестры, нужно взять с собой документы, подтверждающие родство (например, свидетельство о рождении).

Как подать заявление в налоговую

Я собрала все документы и поехала в налоговую. Я заложила на это приключение целый день, но на деле всё оказалось быстро.

Я взяла номер электронной очереди, и меня пригласили к двум окошкам. В первом сдала все документы кроме заявления. Заявление отдала во втором окне. Со всем справилась за полчаса.

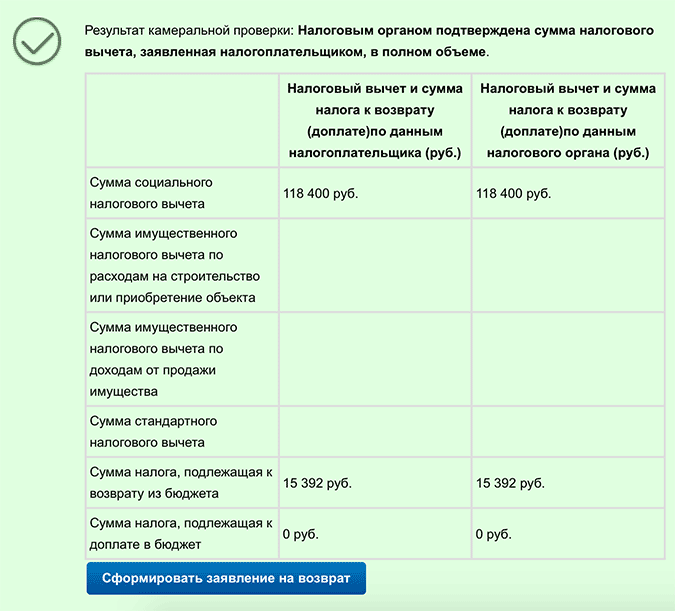

Налоговая проверяет документы до трех месяцев. Инспектор может найти ошибки и отказать в налоговом вычете — тогда придется подавать документы заново. В таком случае при заполнении надо указать, что вы подаете корректирующую декларацию.

С моими документами всё оказалось в порядке. Уже через месяц я получила свой налоговый вычет на банковский счет.

Результат проверки моей налоговой декларации за 2016 год

Результат проверки моей налоговой декларации за 2016 год

Источник: journal.tinkoff.ru

Как получить налоговый вычет за обучение в автошколе

Большинство тех, кто проходит обучение в автошколе, не догадывается о возможности частичного возврата денежных средств, потраченных на обучение. Поговорим о том, кто и как может получить государственный кэшбэк от автошколы.

Содержание

Кто может получить налоговый вычет

Чтобы вернуть часть денег за обучение в автошколе, необходимо иметь постоянную регистрацию и официальное трудоустройство.

Ситуация с ИП обстоит другим образом. Они налог на доходы не платят, соответственно, и налоговый вычет получить не смогут.

Если с собственным обучением мы разобрались, то как быть с обучением третьих лиц? Есть ли возможность, скажем, обучить детей и вернуть часть денег от обучения? Да, но есть один правовой нюанс. Обязательным условием является оформление договора на работающего родителя, который уплачивает налог на доход. Если вы собираетесь обучить своего 18-летнего ребенка, то договор с автошколой оформляйте на себя как на родителя.

Какую сумму удастся вернуть

Налоговый вычет – это 13% от потраченной суммы. Расходы, за которые возвращаются деньги, не должны быть больше 120 000 рублей в год.

Допустим, в течение года вы собираетесь оплатить обучение в автошколе за 40 000 рублей и пройти медицинское обследование за 140 000 рублей. По факту вы потратите 180 000 рублей, но вычет будет оформляться только со 120 000 рублей.

Максимально возможная сумма, с которой вы получите компенсацию за обучение ребенка, – 50 000 рублей. Как правило, обучение в автошколе не превышает эту сумму.

Выполнив расчет, узнаем, какая сумма возврата получится. Как правило, обучение в автошколе стоит 30 000 рублей. Найдем 13% от этой суммы. Сумма возврата составит 3 900 рублей.

Какие документы нужны для получения налогового вычета

Перечень необходимых документов включает в себя:

- паспорт;

- договор с автошколой;

- лицензия автошколы (если автошкола работает без лицензии, ее ученикам не удастся получить налоговый вычет за обучение);

- квитанция, подтверждающая оплату обучения;

- свидетельство о рождении ребенка (при возврате средств за обучение вашего ребенка);

- справка 2-НДФЛ о доходах за год, когда производилась оплата обучения;

- декларация 3-НДФЛ за отчетный период, в течение которого оплачивались услуги автошколы;

- заявление на возврат НДФЛ (с указанием суммы вычета, а также банковских реквизитов счета, на который вы хотели бы получить денежные средства).

Седьмому пункту уделим особое внимание. Декларация 3-НДФЛ – это именно тот документ, в котором отражена информация об уплаченных вами в течение года налогах. Такая декларация позволяет налоговой службе рассчитать положенный вам по закону налоговый вычет, например, за платное обучение. Для получения вычета нужно подать декларацию, заполненную по форме 3-НДФЛ не позднее, чем через три года после получения налогооблагаемых доходов.

Как оформить декларацию 3-НДФЛ

Во-первых, можно воспользоваться услугами налоговой (ФНС) по месту постоянной регистрации лица, на которого будет оформлен вычет. Во-вторых, можно оформить декларацию на месте работы. Для этого обратитесь в отдел бухгалтерии.

Отметим, что окончание обучения в этом году вовсе не является обязательным критерием и в том, и другом случае. Основным условием является факт оплаты обучения из личных средств налогоплательщика.

Средства, которые вы вернете за обучение в автошколе, можно вложить в покупку машины. Как выбрать автомобиль, мы подробно рассказываем в разделе «Покупка автомобиля». А в блоге представляем подробные обзоры и сравнения автомобилей.

Если вы уже определились с моделью, проверьте историю машины по VIN- или госномеру. Подробный отчет отразит следующую информацию:

- попадал ли автомобиль в аварии;

- нуждается ли он в ремонте;

- каков реальный пробег;

- имеет ли дубликат ПТС и ограничения ГИБДД;

- числится ли в угоне или залоге;

- есть ли у неоплаченные штрафы.

Вы узнаете всю правду о понравившемся авто и не купите проблемную машину.

Источник: avtocod.ru

Как вернуть налоговый вычет за обучение в автошколе

После того, как обучение в автошколе закончится и вы получите долгожданные водительские права, вы можете получить налоговый вычет. Иными словами вернуть 13% от потраченной суммы.

В этой статье мы разберем, как вернуть деньги за автошколу и что для этого нужно. Также расскажем о том, как можно вернуть более, чем 13% от стоимости обучения.

Условия оформления налогового вычета

Перед тем, как вернуть деньги за обучение в автошколе, следует разобраться с тем, что для этого нужно:

- необходимо, чтобы автошкола имела лицензию, которая подтверждает ее право на проведение обучения (говоря проще, автошкола должна быть легальной);

- вы должны работать официально и платить подоходный налог государству (неработающие лица не могут оформить налоговый вычет за обучение);

- нужно сохранить документы подтверждающие оплату обучения в автошколе и подать их вместе с заявлением в течение 3х лет с момента окончания автошколы.

Как вернуть налоговый вычет за обучение несовершеннолетнего родственника?

Чтобы получить часть средств, потраченных на обучение своего ребенка, необходимо оформить договор на родителя, который официально трудоустроен и выплачивает налог государству.

Какую сумму удастся вернуть?

На руки вы получите 13% от потраченной на обучение суммы.

Но стоит отметить, что возврат части денег возможен, если расход (за обучение) не превышает 120 тыс. руб – то есть, если за обучение вы заплатили 140 тыс. руб., то сумма, с которой будет возвращён процент – все равно 120 тыс. руб.

Существует также ограничение на возврат подоходного налога при обучении детей. Если вы хотите вернуть 13% от стоимости обучения ребенка в автошколе, то максимальной суммой, с которой будет возвращен процент будет 50 тыс. руб.

Как вернуть 13% от стоимости обучения?

Как вернуть деньги за автошколу в налоговой? Для этого следует собрать ряд документов:

- паспорт гражданина РФ;

- копия лицензии автошколы;

- договор, который вы заключали при поступлении на обучение;

- квитанции, которые подтверждают произведенную оплату;

- если планируете получить деньги за ребенка, тогда нужно прикрепить его свидетельство о рождении;

- справка о доходах за 1 год (НДФЛ-1);

- декларация НДФЛ-3 (оформляется в налоговой по месту жительства или в рабочей бухгалтерии);

- заявление на возврат 13% от потраченной стоимости обучения.

Можно ли подать заявление через интернет?

Поездка в налоговую занимает много времени — вам необходимо добраться до учреждения, дождаться своей очереди, подать заявление. Чаще всего время работы налоговиков совпадает с нашим, поэтому необходимо также отпроситься с работы, что не всегда возможно.

Гораздо удобнее подать заявление на возврат 13% от стоимости обучения через интернет. Вам необходимо отсканировать все перечисленные выше документы и загрузить в Личном кабинете налогоплательщика на сайте https://lkfl2.nalog.ru. Декларацию 2-НДФЛ вы также можете быстро и бесплатно подать на этом портале.

Куда пойти учиться в СПб, чтобы можно было вернуть 13% от обучения?

Автошкола «Вираж» имеет все необходимые лицензии, для того чтобы наши ученики могли обратиться в налоговую инспекцию за вычетом в размере 13%. Перед началом обучения мы заключаем договор.

Также обращаем ваше внимание, что у нас вы можете пройти бесплатный пробный урок по теории – это поможет вам понять, подходит ли вам наша методика обучения или нет. Для получения более подробной информации об автошколе, свяжитесь с нами любым удобным для вас способом.

Источник: virazz.ru

Возврат налога за обучение в автошколе

Из дохода, получаемого каждым гражданином, удерживается специальный взнос, составляющий 13%. Добросовестным налогоплательщикам положено возмещение подоходного налога за обучение в автошколе. Кроме этого, вернуть себе часть суммы можно в том случае, если в прошлом отчетном периоде были выполнены конкретные условия, например, совершено приобретение квартиры, понесены затраты на услуги по лечению или обучению. Это право закреплено в Налоговом кодексе.

Что понимают под налоговым вычетом и кому он предоставляется

Термин налоговый вычет определяется как сумма, уменьшающая базу для обложения или являющаяся частичным возвратом ранее внесенного сбора. Получить ее могут граждане России, которые обладают статусом налогового резидента и отчисляют из своего заработка 13% в казну. Воспользоваться такой государственной помощью имеют право люди, купившие квартиру, оплатившие стоимость обучения и лечения себе или своим детям, участники боевых событий, родители несовершеннолетних.

Имеют право претендовать на получение вычета:

- лица, у которых отчисление НДФЛ производилось более полугода;

- люди, имеющие иные доходы, подлежащие налогообложению в количестве 13%, например, являющиеся арендодателями.

Вычет получают за понесенные расходы, касающиеся родителей, мужа или жены, братьев или сестер, детей и подопечных. Статья 219 Налогового кодекса устанавливает условия получения компенсации на подрастающее поколение: они должны обучаться на дневном отделении, их возраст не может быть старше 24 лет (включительно, согласно письму Минфина №03-04-05/8-1010 от 28.08.2018г.)

Различают 5 категорий налоговой льготы:

- Стандартная. Предоставляется определенному кругу лиц, соответствующих конкретным условиям. Например, ветеранам, семьям, в которых есть несовершеннолетние дети, работникам организаций, инвалидам.

- Социальная. Оформляется для частичного возврата средств, потраченных на обучение или лечение.

- Имущественная. Используется при продаже недвижимости или автомобиля.

- Профессиональная. Применяется для физических лиц.

- Инвестиционная.

Можно ли сделать возврат налога за обучение в автошколе

Водительские курсы, как любая учёба, также попадают в категорию социальных вычетов. Получить возврат можно при следующих обстоятельствах:

- учащийся в автошколе – налоговый резидент и отчисляет 13% взносов из своего дохода;

- образовательное учреждение должно иметь лицензию.

Процедура вычета

Оформить льготу можно через работодателя или посетив налоговый орган. Но в случае отправки заявления в бухгалтерию, пакет документов придется предоставлять в инспекцию лично. Сотрудники ФНС рассматривают правомерность требований гражданина в течение 30 дней. После принятия положительного решения работодатель получает уведомление. На его основании бухгалтерия уменьшает базу для НДФЛ на сумму вычета. Когда возврат превышает размер ежемесячной зарплаты, компенсацию всей льготы производят за несколько месяцев.

Инспекция принимает документы на налоговый вычет за обучение в автошколе после окончания соответствующего года и подачи декларации. Она осуществляет камеральную проверку, далее переводит деньги на указанный счет в банке.

Важно знать! Написать заявление на налоговый вычет за обучение в автошколе в 2020 году можно через интернет. Для этого следует воспользоваться порталом Госуслуги и сайтом налоговиков. Для отправки заявки требуется наличие электронной подписи.

Необходимые документы

Для оформления вычета потребуется собрать определенный пакет оригинальных документов. В нем должны присутствовать:

- Заявление на возврат подоходного налога за обучение в автошколе.

- Оригинал паспорта и его ксерокопия.

- Заключенный договор о предоставлении образовательных услуг.

- Лицензия учебного заведения.

- Расходные документы (чек, платежное поручение).

- Получение вычета на близкого человека требует подтверждения родства, например, предъявление свидетельств о браке или о рождении детей.

- Справка 2-НДФЛ, предоставляемая бухгалтерской службой.

- Заполненная декларация форма 3-НДФЛ.

Условия назначения

Осуществить возврат денежных средств за обучение в автошколе можно только на конкретную сумму. Размер уплаченной стоимости не должен быть выше 120 000 рублей. В эту цифру может быть включены затраты и на лечение, проведенное в этом же году. Если при заполнении документов совершены ошибки, вернуть 13 процентов налога за обучение в автошколе не получится.

Способы возврата

Подавать пакет документов для рассмотрения заявки можно двумя способами: лично или через бухгалтерию. Такое право закреплено НК РФ. Если вычет будет оформляться работодателем, то сумма дохода, уменьшится на утвержденную льготу. Получив уведомление из налогового органа, с вас удержат соответствующий размер из одной или нескольких заработных плат. При самостоятельной отправке в службу сумма выплачивается на счет в банке. Для возвращения денежных средств потребуется собрать одинаковый пакет документов, вне зависимости от выбора способа возврата.

Какую сумму можно получить

Чтобы узнать какой налог вернут за обучение в автошколе, необходимо умножить размер израсходованных денег на 13%. Законодательством определено ограничение суммы, с которой можно вернуть НДФЛ. Затраченные средства на себя не должны превышать 120 тысяч. Если расходы предполагали оплату образовательных или оздоровительных услуг ребенка, то вычет начисляется на сумму в 50 тысяч на каждого. При покупке недвижимости также можно получить возврат. Максимальный размер выплаты составит 260 тысяч рублей.

Сроки проверки заявления

Контроль подлинности документов государственным органом осуществляется три месяца. После это имеется еще 30 дней на перечисление денежных средств. Работодатель, получив уведомление о принятии решения, производит удержание налога со следующей зарплаты. Существует неопределенность со временем рассмотрения заявлений граждан. Инспекционный орган может исчислить срок совершения выплаты с учетом полного и частичного месяца. Это приведет к тому, что человек будет ожидать деньги в один срок, а они придут несколько позже.

Важно знать! При просрочке платежей государственной службой могут быть начислены штрафы и пени, которые перечислят налогоплательщику.

Пример расчета

Допустим, сумма затрат на обучение гражданина на водительских курсах составила 40 тысяч рублей. Его возврат будет равен: 40 000 * 13% = 5 200 рублей.

Если помимо образовательных услуг в том же году было получено лечение, то размер затрат, из которого будет высчитываться взыскание, не должен составлять более 120 тысяч рублей. Из этих расходов посчитается 15 600 руб. (120 000 * 13%)

Совет! Также для удобства расчета можно использовать программный калькулятор. Для автоматического подсчета вводят затраты на обучение, общий налогооблагаемый доход, год получения услуги.

Кому не предоставляют налоговый вычет

Выплата суммы вычета за обучение в автошколе не положена лицам, которые не отчисляют 13% налога. Это могут быль студенты, женщины в отпуске по уходу за ребенком, люди, не имеющих работы, пенсионеры.

Не выплачивается сумма лицам, которым присвоен статус индивидуального предпринимателя, ввиду отсутствия отчислений подоходного налога. Это условие не относится к бизнесменам, работающим по общей системе обложения (ОСН).

При изучении законодательства, у вас быстро найдется ответ на вопрос, можно ли получить налоговый вычет за обучение в автошколе ДОСААФ в 2020 году. Заявление подают в ФНС или работодателю. Возвращение стоимости занятий будет предоставлено в течение полугода.

Источник: pravodorog.ru

Возврат подоходного налога за обучение в автошколе

Умение водить машину может очень пригодиться в жизни. Поэтому искусству вождения многие обучаются, даже не имея собственного авто. Но для российских граждан стоимость такой услуги существенно опустошает бюджет. Чтобы его немного поправить, можно оформить налоговый вычет за обучение в автошколе. И не только за свое.

Можно ли получить налоговый вычет за обучение в автошколе

Сегодня обучение в автошколе – это дорогостоящий процесс. В некоторых регионах стоимость услуги доходит до 100 тыс. руб. А если к этому добавить покупку сопутствующих пособий, набирается очень приличная сумма.

Большинство родителей, у которых дети обучаются платно в вузах, знают, что они могут получить налоговый вычет за это обучение. Но это еще не все. Большинство граждан имеет право вернуть часть израсходованной суммы, если она потрачена на собственное обучение или на получение образовательных услуг:

- родным или усыновленным ребенком, которому еще не исполнилось 24 года;

- лицом, которое находится под опекой или попечительством претендента. При условии, что такому лицу еще не исполнилось 24 года. Пусть никого не смущает, что в 18 лет опека прекращается. Бывший опекун может оплатить обучение подопечного и вернуть часть средств;

- супругом;

- родителями;

- родными сестрами и братьями.

За свое обучение получить вычет можно всегда. Не имеет значения, по какой форме оно проходит. Главное, чтобы учреждение, которое предоставляет образовательные услуги, получило лицензию для такого вида деятельности.

А вот получить вычет за образование родных можно, только если они проходят обучение по очной форме. Но при этом образовательные услуги могут быть совершенно разной направленности.

Обучение в автошколе соответствует всем требованиям. Поэтому в получении вычета не откажут, кто бы из родных его не проходил. Например, родители любят делать такие подарки своим детям на совершеннолетие.

Кто может получить налоговый вычет

Чтобы понять, кто имеет право получить налоговый вычет, необходимо, в первую очередь, установить, что он собой представляет. Так именуют процедуру возврата части подоходного налога.

Соответственно, вернуть налоги за обучение может лишь лицо, которое их платит. В случае с вычетами речь идет о подоходном налоге. Поэтому большинство претендентов – это наемные работники, т. к. они основные плательщики НДФЛ.

Но можно получить вычет за обучение и тому лицу, которое вносит подоходный налог с иных доходов, например, от сдачи внаем собственного имущества.

Налоговые вычеты предоставляют даже пенсионерам, если они отчисляли НДФЛ в течение трех лет до оплаты услуги.

Самое важное условие для возврата части денег – это то, что непосредственным плательщиком за образовательные услуги является лицо, которое намеревается получить социальный налоговый вычет. Когда обучение оплачивается за счет целевых государственных выплат, денежных грантов и т.п., никакой возврат денег не предусмотрен.

Какую сумму можно вернуть

Денежная сумма, которую вернут плательщику, имеет несколько ограничений.

Во-первых, она ограничена в ст. 219 НК РФ, где установлен максимально возможный размер вычета. Если гражданин платит за образовательные услуги собственные, супруга, родителей и братьев с сестрами, то ему полагается 13% от 120 тыс. руб.

Когда родитель оплачивает образовательные услуги, полученные детьми, ему вернут лишь 13% из 50 тыс. руб. Суммы эти предоставляют на год. Т.е. если на следующий год получатель будет еще оплачивать обучение свое или родных, ему еще вернут часть суммы. И так вплоть до того момента, пока он вносит в казну НДФЛ.

Когда родитель оплачивает образовательные услуги, полученные детьми, ему вернут лишь 13% из 50 тыс. руб. Суммы эти предоставляют на год. Т.е. если на следующий год получатель будет еще оплачивать обучение свое или родных, ему еще вернут часть суммы. И так вплоть до того момента, пока он вносит в казну НДФЛ.

Важно учитывать, что вычет за свое обучение и образование взрослых членов семьи уменьшается, если претендент получает еще иные социальные вычеты.

А вот вычет за обучение детей не суммируется ни с какими иными. Во-вторых, величина ограничена стоимостью самой услуги.

Пример расчета

Глава семьи решил, что его жене и 18-летнему сыну нужно научиться водить машину и отправил их в автошколу. Стоимость обучения на одного составляет 57 тыс. руб. Итого мужчина заплатил 114 тыс. руб.

Ему вернули в качестве вычета за супругу 7 тыс. 410 руб. (это 13% от 57 тыс.).

А за сына он назад получил 6 тыс. 500 руб. Итого за двоих членов семьи назад ему удалось получить 13 тыс. 910 руб.

Процесс оформления

Для возврата налога претендент может действовать двумя путями:

- Обратиться в отделение ФНС с заявлением.

- Подать заявку по месту своей работы в бухгалтерию.

Вариант с работодателем возможен лишь для тех, у кого он в принципе имеется. В таком случае выбор остается за заявителем.

В налоговом органе

Чтобы обратиться за возвратом средств в ФНС, потребуется дождаться окончания того года, когда претендент оплачивал обучение в автошколе. Подать заявление можно следующими способами:

- Передать в руки налоговому инспектору при личном визите.

- Отправить по почте вместе с остальными документами заказной корреспонденцией. Этот способ стоит оставить только на крайний случай, если личный визит невозможен, т.к. при наличии неточностей в документах заявитель узнает о них только через продолжительный промежуток времени.

- Завести на сайте ФНС личный кабинет и оставить онлайн-заявление. Это – очень удобный способ. Так можно отправить и декларацию, а программа поможет ее заполнить. Но такой вариант доступен лишь для владельцев собственной усиленной ЭЦП.

Заявление должны рассмотреть максимум в течение трех месяцев. И далее дать положительный или отрицательный ответ. Если отказывают, заявителю предоставляют письменное мотивированное уведомление. При положительном решении всю сумму переводят на личный банковский счет заявителя одним платежом в течение следующего месяца.

У работодателя

Оформить возврат налога по месту работы можно в тот же год, в котором оплачивалось обучение. До обращения в бухгалтерию потребуется запросить в ФНС справку, подтверждающую право на вычет. Ее обязаны оформить в течение месяца.

Далее все документы сдаются в бухгалтерию. Проверяют их тоже максимум один месяц. Если с ними все в порядке, с сотрудника перестают удерживать НДФЛ с заработка в течение всего срока, пока не наберется сумма вычета. Учитывая, что за обучение они небольшие, укладываются, как правило, в 1 – 3 месяца.

Список документов

Чтобы от государства получить налоговый вычет за обучение, нужно подготовить и представить ряд документов, подтверждающих право на него:

- Собственный паспорт.

- Договор с автошколой на предоставление образовательных услуг.

- Копия лицензии автошколы. Если реквизиты этого документа внесены в текст договора, отдельно представлять его не нужно.

- Платежные документы, которыми гражданин подтверждает факт оплаты образовательных услуг.

- Декларация НДФЛ. Бланк для заполнения можно скачать на сайте Налоговой. Для правильного заполнения там же представлена программа «Декларация». Если опыта нет, стоит ей воспользоваться.

- Справка о доходах. Оформить нужно ее на работе.

- Заявление установленного образца. Для него бланк тоже скачивается на сайте ФНС.

Если в автошколе обучался кто-то из родственников, дополнительно потребуются документы, подтверждающие степень родства. Например, свидетельство о рождении ребенка.

Срок давности возврата налога за обучение

К возврату налога нужно подойти ответственно. Несмотря на то, что право на вычет сохраняется за человеком на протяжении все жизни, пока он платит НДФЛ, вернуть деньги за обучение в автошколе можно только в течение трех лет после произведения оплаты.

Т.е. если гражданин обучался вождению в 2019 году, последний период, когда ему вернут деньги – это 2023 год.

При обучении в автошколе взимается существенная оплата. Государство предоставляет плательщику возможность вернуть часть средств, израсходованных на него. Делается это посредством оформления социального вычета.

Источник: www.ndfl.ru