Страхование выбор страховой компании

Как выбрать страховую компанию?

Выбор страховой компании — ответственное решение, принятие которого требует определенных навыков и знаний. Разбили ли вы машину, потеряли имущество, попали в больницу в экзотической стране — помочь в решении всех этих проблем может страховая компания. Как выбрать фирму, которая в сложной жизненной ситуации будет способна оказать вам поддержку, мы расскажем в данной статье.

Главный критерий при выборе страховой компании — это ее надежность. Однако ориентируйтесь не только на отзывы клиентов (они, к сожалению, не всегда бывают объективными) или на известность бренда, но и на вполне конкретные показатели: рейтинги надежности, финансовую устойчивость и тарифы.

Оценка надежности страховой компании и гарантии выплат

Рейтинги надежности, возможно, не дают полную картину стабильности страховых компаний, однако на них все-таки стоит ориентироваться. Все компании в рейтинге могут попасть в одну из пяти категорий: класс А (высокий уровень надежности), класс В (приемлемый или удовлетворительный уровень), класс С (низкий уровень), класс D (банкротство) и класс Е (отзыв лицензии). Конечно же, ориентироваться лучше на те компании, которые относятся к классу А. Кстати, здесь есть деление еще на три группы: «высокий уровень надежности», «очень высокий уровень» и «исключительно высокий».

В рейтингах надежности вы также можете ознакомиться с прогнозом: будет ли компания и дальше занимать свои позиции или ее рейтинг будет повышаться/понижаться.

Финансовая устойчивость

Не поленитесь также оценить финансовую устойчивость компании. Делается это, на самом деле, проще, чем может показаться на первый взгляд, — даже если вы не имеете экономического образования.

Финансовая устойчивость страховщика — это его способность выполнить взятые на себя обязательства, независимо от изменения экономической ситуации. Причем, если вы собираетесь заключать с компанией договор на длительный срок (например, в случае страхования жизни), то важно проанализировать и спрогнозировать наиболее вероятное развитие компании в течение времени действия договора.

Итак, на что нужно обратить внимание:

- Уставной капитал. Он должен превышать минимум, установленный законом (не менее 240 млн рублей для страхования жизни и не менее 120 млн для страховщиков общего страхования).

- Активы. Это средства предприятия, куда могут входить: финансовые вложения, имущество, материальные ценности и т.д. Прирост активов может положительно характеризовать деятельность компании, особенно, если он происходит за счет собранной премии. Стоит также понимать, что чем больше в компании свободных активов, тем более она платежеспособна и финансово устойчива.

- Страховой портфель организации. Это общее количество заключенных договоров, то есть принятых на себя финансовых обязательств. Оно должно быть адекватно финансовым возможностям компании.

- Страховые резервы. Обычно они не превышают инфляцию. Снижение страховых резервов — плохой показатель, поскольку именно эти средства идут на страховые выплаты.

- Сборы и выплаты. Некоторые компании стараются найти возможность, чтобы не выплачивать деньги клиентам, поэтому стоит заранее ознакомиться и с уровнем выплат. Правда, если он слишком высокий, то это также должно насторожить.

- Перестраховочная защита. Стоит выяснить, кому, и в каком объеме компания передает крупные риски. Оптимальный вариант — доверять такие риски крупным западным фирмам в объеме 5-50% от валового показателя страховых платежей.

Большая часть данных есть в открытом доступе (например, на официальном сайте страховщика). Информацию по сборам и выплатам вы можете найти на сайте Службы Банка России по финансовым рынкам и в рейтингах страховых компаний.

Отзывы клиентов

Отзывы клиентов — достаточно спорный показатель надежности компании, но все-таки ознакомиться с ними стоит. Учтите, что каждый страховой случай индивидуален и нередко за негативным отзывом стоит недостаточная осведомленность клиента об условиях выплат, а за положительным — скрытая реклама.

Тарифы, бонусы и программы лояльности

Тарифы — еще один важный момент, на который стоит обратить внимание при выборе страховой фирмы. Слишком низкие цены должны насторожить: обычно демпингом занимаются новые или небольшие компании, старающиеся привлечь больше клиентов. На начальном этапе такая стратегия может себя оправдать, однако в перспективе компании, скорее всего, грозит банкротство.

Поэтому здесь в первую очередь действует правило: не гонитесь за дешевизной!

Но, безусловно, положительным критерием будет наличие бонусов и различных программ лояльности. Узнайте, предоставляются ли скидки постоянным клиентам или бонусы при приобретении дополнительных услуг. Крупные и надежные фирмы могут себе позволить снижать цены для лояльных клиентов: для компании это — дополнительная забота о клиенте и формирование положительного имиджа, для вас — возможность сэкономить.

Сравнение страховых компаний

Еще до того, как вы примите окончательное решение, посетите офисы нескольких выбранных компаний. Обратите внимание на уровень обслуживания, на желание специалистов подробно отвечать на ваши вопросы, даже на сам офис и обстановку в нем.

Цените те компании, в которых хороший сервис, где специалисты вежливы, готовы идти вам навстречу и заранее предупреждают об условиях выплат, стараются подобрать индивидуальный тариф, отвечающий вашим запросам, буквально «разжевывают» все нюансы. Это повышает вероятность того, что такое повышенное внимание к клиенту останется и при возникновении страхового случая.

Чтобы выбрать действительно надежную компанию, стоит не только ознакомиться с отзывами клиентов или тарифами фирмы, но и изучить ее финансовую устойчивость. Не поленитесь посетить несколько компаний, сравнить тарифы, оценить качество обслуживания. Ну и, конечно, доверяйте крупным страховым компаниям, имеющим хорошую репутацию и работающим на рынке долгое время.

Источник: www.kp.ru

h00liganov › Блог › Как выбрать страховую компанию по ОСАГО?

Когда страховщики со слезой в голосе говорят что-то вроде «убыточность ОСАГО 60%», не торопитесь переживать, ибо слезы их крокодиловы! Убытки означают превышение расходов над доходами лишь в понимании нормальных людей. А в извращенной страховой терминологии не так: убытками называются любые выплаты клиентам, ну а “убыточность” – отношение осуществленных за год выплат к собранным за этот же год и относящимся к нему страховым взносам. Вот и получается: если страховщик собрал по ОСАГО 10 млрд. рублей, а выплатил 6 млрд, он на голубом глазу рапортует об «убыточности 60%»!

Ничего подобного больше не встречал нигде. Расходы все называют расходами, убытки – убытками; одни лишь страховщики называют убытками расходы! Человек, который такое придумал, был гением нейро-лингвистического программирования. Он обеспечил поколениям страховщиков возможность строить из себя жертв «убыточности», в то время как речь всего лишь о росте расходов, то есть сокращении прибыли! И не стоит думать, что игра на разнице официальной и народной трактовки «убыточности» — просто эпизод. Это не случайность и не глупость. Это — наглость.

Как с этим бороться? Вижу только один выход: Банку России как регулятору страхового рынка следует изменить страховую терминологию, скажем, введя в оборот термины «прибыль» и «прибыльность». А термины «убытки» и «убыточность» в их нынешнем значении запретить страховщикам употреблять публично. Хотите рассказать о соотношении взносов и выплат по году? Извольте говорить «прибыльность по ОСАГО составила 40%» вместо «убыточность 60%». Нечего вводить людей в заблуждение, строя из себя вечно-убыточных страдальцев.

Невыгодность ОСАГО для страховщиков: наглая ложь

Но может, «автогражданка» убыточна не только в страховом, а и в обыденном смысле, как утверждают некоторые страховщики? Не дайте себя обмануть: в 2014-м году страховые компании собрали по ОСАГО 150,3 млрд рублей, а выплатили пострадавшим лишь 88,8 млрд., то есть 59%. Хотя по закону были обязаны выплатить 117 млрд — 77% от собранного!

Когда страховщикам приводишь эти цифры и факты, они обижаются, делают важный вид и вообще теряют лицо, но мало что могут возразить по существу. Разберем два самых ходовых возражения:

— «Прибыльны по ОСАГО только некоторые компании, а надо, чтобы были прибыльны все»,

— «ОСАГО в некоторых регионах убыточно почти у всех страховых компаний, поэтому тарифы надо поднимать».

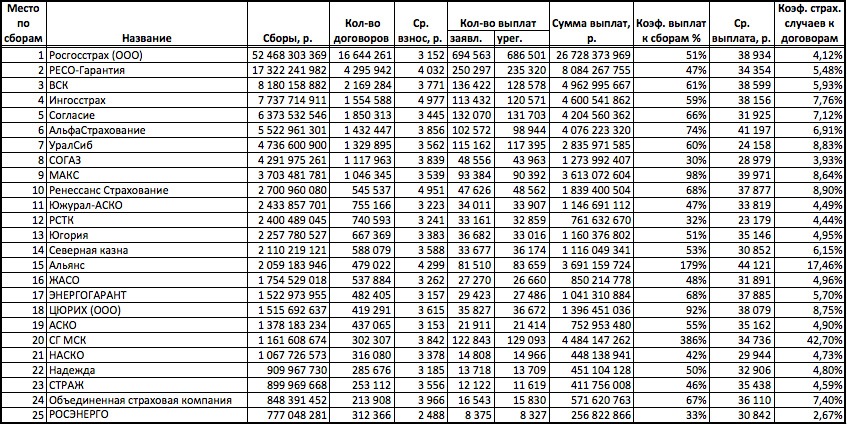

Чтобы убедиться в несостоятельности байки про «прибыльность лишь нескольких компаний», взглянем на таблицу сборов-выплат по 25 крупнейшим компаниям.

Рэнкинг страховщиков ОСАГО по сборам за 2014 г.

Подавляющее большинство показывают коэффициенты выплат сильно ниже установленных законом 77%. Исключений только 4, из них три по разным причинам или уходят с рынка (Альянс, ЦЮРИХ), или расчищают какие-то убытки прошлых лет (СГ МСК).

Так что ни о какой невыгодности ОСАГО говорить не приходится, это сверхприбыльный вид страхования. Если отдельные компании не справляются, “это конкуренция, детка”. ОСАГО только для водителей обязательно, а страховщиков никто не заставляет им заниматься! Пусть не справляющиеся уходят с рынка «автогражданки», их место охотно займут успешные конкуренты.

Второй аргумент про «убыточность ОСАГО в отдельных регионах» под стать первому. По закону страховая компания, желающая заниматься ОСАГО, обязана иметь отделения или филиалы по всех 85 регионах страны. Но если совокупный результат по ОСАГО для компании положительный, почему кого-то должны волновать ваши операционные убытки в одном или нескольких отделениях? Раз убытки с лихвой и с запасом покрываются прибылями? А если кто-то из гг. страховщиков желает снимать сливки с 75 «прибыльных» регионов и избегать страхования в 10 «неприбыльных», то это основание для мер реагирования со стороны Банка России, а возможно и прокуратуры. И по таким уклонистам плачет тюрьма.

Конечно, если в каком-то регионе серьезные убытки по ОСАГО терпят все или большинство страховщиков, проблема может быть и в так называемом «региональном коэффициенте», который оказался занижен. Но тогда нужно говорить лишь о повышении этого коэффициент по отдельному региону, не более того! А все тарифы по всех регионах тут совершенно не при чем. Их следует вообще снижать!

Как выбрать страховую компанию по ОСАГО?

Как бы ни относиться к страховщикам, но если вы водитель, работать с кем-то из них придется. Недавно несколько советов по выбору недавно дал Николай Тюрников angry_lawyer. Его мнение: выбирать лучше из крупных надежных компаний с коэффициентом выплат к сборам выше среднего по рынку. В целом я с этим согласен, но также важно учитывать и размер средней выплаты. Потому взял таблицу и упорядочил ее сначала по коэффициенту выплат, потом по средней выплате, а потом сопоставил списки.

Рэнкинг страховщиков ОСАГО по коэффициенту выплат к сборам за 2014 г.

Источник: www.drive2.ru

На что обратить внимание при выборе страховой компании

Сегодня на рынке страхования большое количество компаний представляют свои услуги. Все чаще потенциальные клиенты встают перед выбором, какой фирме отдать предпочтение. На что стоит обратить внимание, выбирая страховую компанию?

Основные критерии

- При выборе страховой компании, в первую очередь, выясните, сколько лет она существует на рынке страховых услуг. Стоит смотреть на надежность в части страховых выплат, отследить, какова их положительная и отрицательная динамика. Выбранная вами компания должна работать не менее 3 – 5 лет, а уровень выплат должен находиться в пределах 40-50%. Если он меньше, значит, компания не слишком спешит расстаться с деньгами, и возможно, вам придется долго ждать свои деньги. Если же показатель больше 55%, скорее всего страховщик работает в убыток, и, если наступит ваш страховой случай, может оказаться неспособен выполнить свои обязательства по договору страхования.

- Выбирая ту или иную компанию, ориентируйтесь не только на отзывы других клиентов, в первую очередь, найдите информацию о размере уставного капитала.

- Ознакомьтесь с тарифами на предоставляемые услуги, условиями выплат, в случае наступления страхового случая.

- Немаловажным фактом является и наличие лицензии на ведение данного вида деятельности, ведь без такого документа ни одна компания не может работать.

- Не лишним будет поинтересоваться у представителей компании, на территории какого государства она зарегистрирована. Не верьте тому, кто будет убеждать вас в том, что зарегистрированная в другой стране компания надежнее. По российскому законодательству она вообще не является страховой.

Страховая компания отказала в выплате: что делать?

ABCDE

Ознакомившись, на сайте компании с документами и услугами, стоит обратить внимание на ее рейтинг надежности.

Так, если компании присвоен класс A, это означает высокий уровень надежности на рынке страховых услуг. Класс B, говорит о приемлемом или удовлетворительном уровне. Класс C показатель низкого уровня, класс D, говорит о банкротстве, класс E об отзыве лицензии.

Полис ОМС: от чего нас обязаны лечить бесплатно

Финансовая устойчивость

Определив для себя круг страховых компаний, стоит обратить внимание на их финансовую устойчивость на рынке страховых услуг.

Финансовая устойчивость это способность выполнять взятые на себя обязательства, независимо от изменений экономической ситуации. Приобретая услуги на длительный срок, стоит учесть возможности компании, ее страховой портфель и страховые резервы.

Изучив всю необходимую информацию, можно спокойно покупать страховой продукт и пользоваться услугами в полном объеме.

Мнение авторов Сообщества может не совпадать с официальной позицией «Росконтроля». Хотите дополнить или возразить? Можно сделать это в комментариях или написать собственный материал.

Источник: roscontrol.com

Как выбрать страховую компанию: критерии надежности

Что бы ни было объектом страхования: здоровье, дом, автомобиль или другое имущество, – хочется быть уверенным в том, что при наступлении часа икс вас не подведут. Чему верить: собственной интуиции, пламенным речам друзей и знакомых в адрес одной из сотен организаций, просьбам самого страховщика выбрать его по той или иной причине, привлекательной цене? В первую очередь нужны здравый расчет и способность трезво проанализировать ситуацию.

Рассмотрите заинтересовавшую вас страховую компанию чуть ли не под микроскопом

Топ-6 критериев отбора

Уставной капитал. Чем он выше, тем меньше вероятность банкротства.

Получить информацию о финансовой отчетности компании можно на ее сайте. Уставной капитал организации, страхующей жизнь, должен превышать 240 млн руб. В рисковом сегменте, где объектом выступают автомобили, недвижимость, путешествия, сумма может быть вдвое меньше. Размер собственных средств должен исчисляться сотнями миллионов или миллиардами.

Процент выплат. Оптимальное значение – 40–50 % (по каско и «автогражданке» всегда более высокие показатели). Если выплачивается меньше, вероятно, страховщик находит способы отказать в покрытии ущерба. Если больше, велика вероятность, что к моменту наступления страхового случая в активе уже не будет средств.

Ничто так не расскажет о финансовом состоянии страховой компании, как величина ее активов, резервов, размер выплат

Формулировка договора. Изучите предварительный шаблон соглашения на предмет точности формулировок. В списке страховых случаев не должно быть общих фраз с возможностью разночтения. Информация о том, за какие риски страховщик не несет ответственности, также должна быть сформулирована однозначно. В договоре не должны умалчиваться сроки компенсации убытков.

Не стоит делать критерий «отзывы» при выборе ключевым, если, конечно, речь не идет о рассказах ваших друзей и знакомых. У крупных компаний много недоброжелателей. Кроме того, по мнению психологов, мнение высказывают гораздо чаще недовольные клиенты или те, кому отказали в выплате по их вине. Положительные отзывы также бывают далекими от реальности, поэтому правильнее сосредоточиться на объективных показателях. Оптимальная ситуация – равномерный баланс между положительными и отрицательными высказываниями.

Выбирать лучше публичного страховщика, который размещает на сайте финансовые сведения, участвует в рейтингах и всегда на виду

4 признака ненадежности страховой компании

Согласно результатам всероссийского опроса, проведенного НАФИ, две трети респондентов считают главным критерием выбора страховщика – надежность. Однако понятие это условное. Что считать надежным? Гораздо проще назвать признаки ненадежности организации, которые должны насторожить.

- Массовые негативные отзывы, количество которых увеличивается в геометрической прогрессии.

- Отсутствие адекватной финансовой информации. Если сведения об активах и финансовых резервах умалчиваются, это плохой знак.

- Слишком низкие цены на полисы. Возможно, планы у вашего будущего партнера честные, а может, он нацелен на быстрый сбор средств и самоликвидацию.

- Текучесть кадров. В неблагонадежных компаниях сменяются не только рядовые сотрудники, но и представители топ-менеджмента.

Главные критерии надежности страховщика и величина страховых взносов – это далеко не все, на что, согласно результатам опросов, обращают внимание наши соотечественники. Для многих важны оперативность выплат, рекомендации знакомых, понятность условий. Гораздо меньше респондентов изучают время присутствия на рынке. Лишь 10–15 % принимают решение на основе информации о скидках, профессионализме сотрудников, ассортименте услуг и простоте урегулирования убытков.

Невысокие тарифы на полисы должны насторожить: в перспективе подобная ценовая политика грозит банкротством

5 советов тем, кто ищет страховую компанию

- Откажитесь от сотрудничества с организациями, зарегистрированными в другой стране: а что если по законодательству РФ они не имеют права заключать с вами договор?

- Выбирайте те, которые работают и с физическими, и с юридическими лицами.

- Если в арсенале компании есть не только страховка для туристов и ДМС, но и «автогражданка», значит, она выполнила ряд серьезных требований, чтобы получить лицензию. Чем не аргумент?

- Не обращайте внимание на внешнюю «мишуру»: роскошный офис, корпоративные стандарты, огромные зарплаты персонала. Неизвестно, из каких источников тратятся эти средства. Возможно, из невыплаченных страховых премий?

- Не бойтесь сотрудничать с имеющими в активе иностранный капитал: такие организации считаются наиболее надежными.

Обычному человеку по большому счету неважно, какое место в рейтинге занимает выбранная страховая компания и каков у страховщика уставной капитал. Ему нужно получить гарантии выплат и адекватный сервис. Но именно эти объективные факторы и подтверждают серьезные намерения организации на рынке. Именно они говорят в пользу того, что будущий партнер здесь надолго, а значит, будут и честные выплаты, и достойный сервис.

Источник: prosto.insure

Как выбрать полис ОСАГО?

Полис ОСАГО нужен для того чтобы возмещать убытки и ущерб, который вы причинили людям: повредили их машину, нанесли урон здоровью пассажирам или пешеходам, а также испортили другое имущество, когда ехали на своем автомобиле.

Все эти убытки должна возместить страховая компания. Если общая величина расходов окажется больше этой выплаты, то разницу придётся заплатить из собственного кармана.

Выбрать электронное ОСАГО не так-то легко. На что в таком случае обратить внимание?

1. Лицензия. Убедитесь в том, что страховщик имеет государственную лицензию на автострахование. Этот документ должен быть у каждой компании. Важны детали: не просрочена ли дата окончания действия, был ли отзыв или другие нарушения.

2. Союз автостраховщиков. Проверьте, входит ли страховая компания в состав Российского союза автостраховщиков. Это организация гарантирует выплаты клиентам всех обанкротившихся страховых компаний.

3. Опыт работы на рынке. Узнайте возраст компании: чем он больше, тем выше надёжность. Эту информацию легко найти в нашем каталоге.

4. Набор услуг страховщика. Широкий перечень услуг говорит о желании компании привлечь как можно больше клиентов. Если компания успешна, то её клиентами становится значительное число людей, что снижает риск банкротства, хотя и не исключает его полностью.

5. Финансовое состояние. Успешные компании не скрывают свою финансовую отчётность. С её результатами легко ознакомиться на официальном сайте или в офисе страховщика. Если же цифры труднодоступны или не внушают оптимизма, то лучше выбрать другую компанию.

6. Рейтинг надёжности. Присваивается рейтинговым агентством на основе изучения деятельности компании: её платежеспособности, финансовой устойчивости, наличию проблем с выплатами и т.д. Если у страховщика нет рейтинга, то это повод задуматься: либо это новичок, либо опасная компания, которая избегает оценки. Не менее важным считается «народный рейтинг», который основан на опыте покупателей страховок. Он показывает насколько быстро, качественно и честно компания работает со своими клиентами.

7. Мнения других людей. Такую информацию можно прочитать на независимых интернет-порталах. Стоит учесть, что большинство отзывов оставляют те, кто чем-то недоволен. Обратите внимание на комментарии (или их полное отсутствие) со стороны страховой компании: насколько качественно, быстро и компетентно она урегулирует конфликтные ситуации. Если положительных отзывов подозрительно много, то это показатель того, что страховщик платит всегда, в том числе, видимо, и мошенникам. Будьте внимательны и выбирайте золотую середину.

8. Бренд. Если имя страховщика у всех на слуху, то это косвенно указывает на надёжность. Успешные компании заботятся о своем добром имени и постоянно напоминают о себе. Чем меньше вы слышали прежде о страховщике – тем выше риски.

Все эти факторы в совокупности помогут сделать правильный выбор.

Совет Сравни.ру: На рынке представлено много страховых компаний, среди которых встречаются мошенники. Советуем проверить подлинность вашего полиса на официальном сайте Российского союза автостраховщиков. Избежать проблему покупки полиса у недобросовестного страховщика можно при заказе ОСАГО через сервис Сравни.ру.

Источник: www.sravni.ru